投資の世界では「インデックスで十分」と「AI運用こそ最適」という意見が真っ向からぶつかります。どちらが優れているかは、単年の成績だけでは見えてきません。

FOLIOのAIロボアドバイザーROBOPROと、代表的指標であるMSCI全世界株式指数(MSCI ACWI)を中心に、投資家視点で5年間の動きを丁寧に検証します。

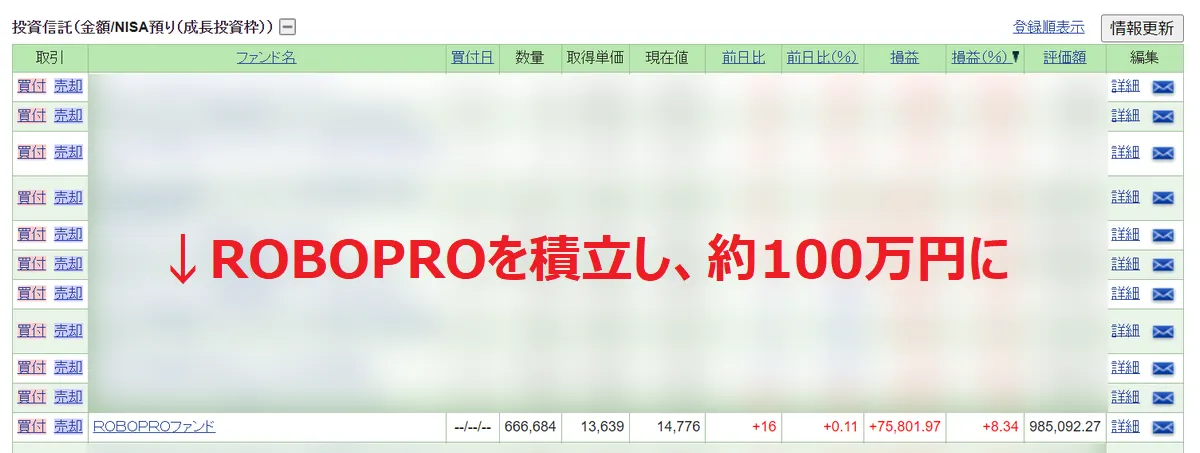

ROBOPROは、3年前から気になっていたのですが手数料も高く投資する勇気がでませんでした。しかし、今年になっていろいろと検証したり、調査をして購入に至ります。ROBOPROは毎月のAI判断でダイナミックに資産配分を切り替えます。

5年間の動きを独自整理する。相場環境ごとに両者の性質はどう現れたか

| 年 | ROBOPRO(%) | MSCI ACWI(%) | 差分(ROBOPRO − ACWI) | 相場環境(概況) | どちらが優勢か(独自整理) |

|---|---|---|---|---|---|

| 2020年 | +15.60 | +16.25 | -0.65 | コロナ急落→急反発。ボラティリティ極大。 | ほぼ互角(回復局面はACWI) |

| 2021年 | +17.28 | +18.54 | -1.26 | 米国株中心に力強い上昇が継続。 | ACWI優勢(上昇相場の強さ) |

| 2022年 | +1.60 | -18.36 | +19.96 | インフレ急進・金利急騰・株式全面下落。 | ROBOPROが明確に優勢 |

| 2023年 | +18.50 | +22.20 | -3.70 | 米国株が強く反発、AI関連が牽引。 | ACWI優勢(米国主導の強気相場) |

| 2024年 | +27.62 | +17.49 | +10.13 | 前半は金利不透明で乱高下、後半は上昇基調。 | ROBOPRO優勢(下落回避が効く) |

5年間というスパンで両者を眺めると、単年成績以上に「どの局面で優勢を取ったか」が重要になります。

この表の数値を単純に信じてはいけないです。ROBOPROは手数料の約1.562%を間引くべきで、MSCI(いわゆるオルカン)は円安効果が2020~2024年の間に110円から150円といったことが出ていて増分はもっと大きいはずです。そうなると、MSCIのほうがトータルリターンは高いと考えています。

ただ2025年以降の米国経済についてはこの成長を維持する予測が望めないこと、ROBOPROはマイナス耐性があることを加味する必要があります。

上昇局面では全世界株式が優勢になるケースが多い

インデックスは株式比率を高く保ち続けるため、強気相場ではそのまま上昇の恩恵を受けます。特に2021年や2023年のような世界株式が一方向に伸びた年は、全世界株式の方が素直に伸びやすい傾向が見られました。これは時価総額加重という仕組み上、強い市場・強い企業に比重が傾く構造が理由です。

下落・不安定局面ではROBOPROが優勢を取りやすい

ROBOPROはAIの判断により、株式を大胆に減らし、金・債券・不動産ETFなどに寄せる特徴があります。急落局面で大きく踏み外さないことが、複利の観点で効いてきます。

豆知識: 投資成績を押し下げる最大要因の一つは「大きなドローダウン」です。AIが下落初期でポジションを抑えることで、回復局面での再加速が効きやすくなります。

実際、公開されている複数の年次データを総合すると、ROBOPROは下落局面の被害を相対的に抑え、結果的に5年間の累積で全世界株式と同等〜上回る水準に達する可能性があることが読み取れます。

混乱相場では「読み」の強さが分岐点になる

インフレ、金利上昇、地政学リスクなど「明確なトレンドがない期間」では、どちらが優位かは年によって分かれます。

リスクの面から両者を見直す。値動きの大きさはどちらが小さいか

投資成績の語り方は「リターン」のみが注目されがちですが、投資家にとって最も強烈に心理を揺さぶるのはリスク(ボラティリティ)です。公開されているデータを比較すると、おおまかに次のような構図が見られます。

- 全世界株式の年率リスクはおおむね15〜17%程度

- ROBOPROはおおむね10〜12%前後に収まるケースが多い

つまりROBOPROは、値動きの大きさをインデックスの6〜7割程度に抑えつつ、リターンを確保する年が存在します。

これは「守りながら増やす」運用を重視する投資家にとって心理的負担を軽減する利点になります。

ポイント: 下落耐性が高い運用は、複利の観点で非常に有利です。大きく下げないことが長期成績を押し上げます。

手数料の違いは無視できない。コスト面での明確な差

- 全世界株式インデックス: 信託報酬は0.1%以下が主流

- ROBOPRO: 運用報酬1.1%(税込)、SBI証券なら1.562%と購入時手数料3.3%(ネット取引なら無料)

SBI証券を使っているので、年1.562%。オルカンのリターン差分と、さらにこの割合を埋めるほどのリターンがなければ買う気がおきませんでした。

過去5年間を見ると、下落相場での守りの強さが複利効果を生み、トータルで十分な水準に達した可能性がありますが、これは永続的に保証されるものではありません。

ただ、実際に持ってみて比較しないとわからないのが正直なところでプラスになって、さらにオルカンよりもリターンが出るかどうかを試すことにしました。

ROBOPROは進化するのか。AIアルゴリズムの「更新性」を考える

ネット上では「AIだから自動的に進化する」と表現されがちですが、実態はもう少し地に足のついたプロセスです。

ROBOPROには投資委員会が存在し、アルゴリズムは手動で検証され、必要に応じて更新される仕組みが設けられています。

つまりAIといっても放置で勝手に学習し続ける性質ではなく、

データ蓄積と検証を通じてアップデートされる「金融AIモデル」だと理解するのが適切です。

市場の構造変化が早まる現在では、この「更新可能性」は大きな武器になります。

特に2020年代前半に起きた、金利環境の激変・インフレ急進・地政学ショックといった複数の局面を経験したことは、AIモデルにとって貴重な学習材料となるはずです。

5年間で見えるのは勝敗ではなく「役割の違い」

ここまで両者を比較してきましたが、結論は「どちらが絶対に優れている」ではありません。

5年間を独自整理すると、次のような役割の違いが明確に浮かび上がります。

- 上昇相場 → 全世界株式が強さを見せやすい

- 混乱・下落局面 → ROBOPROが安定度で優位に立ちやすい

- 長期累積 → 下落を避けた年が効いてROBOPROが優勢に回る可能性がある

投資家にとって重要なのは、この違いを理解した上で自分のリスク許容度と時間軸に合わせることです。

私は、「下落時の精神的ストレスを抑えたい」を取ることにしました。

ROBOPRO

ROBOPROは、相場下落への強い耐性と、AIによる動的な資産配分が魅力のサービスです。一方、全世界株式インデックスは低コストと高い透明性を武器に、上昇相場で力強さを発揮します。どちらも長所が明確であり、投資家が求める役割に応じて適切に選択することが重要です。

特に、下落を避けたい投資家にとってROBOPROのスタイルは大きな安心材料となり得ますし、強気相場に長く乗りたい投資家にはインデックスのシンプルさが優れています。

コメント